La politique monétaire/Version imprimable

Une version à jour et éditable de ce livre est disponible sur Wikilivres,

une bibliothèque de livres pédagogiques, à l'URL :

https://fr.wikibooks.org/wiki/La_politique_mon%C3%A9taire

La monnaie

Toutes les civilisations historiques n'ont pas forcément utilisé de monnaie. Par exemple, les hommes de la préhistoire n'avaient pas de pièces et de billets dans leurs poches. La monnaie est une construction sociale, quelque chose que l'humain a inventé pour résoudre certains problèmes sociaux.

Vous avez peut-être entendu dire qu'avant l’invention de la monnaie, le commerce se fondait sur le troc, à savoir l'échange direct d'un objet ou service contre un autre, mais que ses défauts auraient favorisé son remplacement par la monnaie. En fait, les anthropologues et historiens ne sont pas d'accord avec cette explication, certes intuitive, mais fausse. Aucune société ancienne n'a utilisé massivement le troc comme mécanisme d'échange économique principal. Mais le mythe du troc a cependant une certaine force logique qui fait qu'il est malheureusement assez répandu dans la population générale. Et les manuels d'économie n'aident malheureusement pas, car tout cours sur la monnaie compare la monnaie au troc, pour des raisons pédagogiques. Et nous n'allons pas y échapper.

Les fonctions de la monnaie

modifierMême si le troc n'a jamais été l’échange économique principal, nous allons faire comme si c'était le cas et le comparer à l'échange monétaire (basé sur la monnaie). Cela va nous permettre de comprendre assez simplement pourquoi la monnaie existe et surtout : ce qu'est la monnaie. La monnaie a des avantages que le troc n'a pas et sont ces avantages qui définissent ce qu'est la monnaie. La monnaie remplit trois grandes fonctions par rapport au troc, qui portent les noms barbares d'intermédiation des échanges, de réserve de valeur et d'unité de compte. Voyons cela en détail.

La monnaie comparé au troc

modifierLe problème principal du troc est que l'échange suppose que chaque participant ait quelque chose d'utile à l'autre. Ainsi, si quelqu'un veut échanger des moutons avec un fermier, il faut qu'il ait quelque chose qui intéresse le fermier. Si ce n'est pas le cas, il n'y a pas d'échange. C'est le problème de la double coïncidence des biens. Et ce problème explique pourquoi le troc n'a jamais été utilisé : une situation de double coïncidence est exceptionnelle.

Mais ce problème ne survient pas si on utilise un intermédiaire qui s'échange contre des biens, tout en évitant les problèmes du troc. Les agents économiques peuvent donc échanger un bien/service contre une certaine quantité de cet intermédiaire, qui lui-même peut être échangé plus tard contre un autre bien/service. Tout intermédiaire qui joue ce rôle est qualifié de monnaie, à condition qu'il puisse remplir certaines fonctions bien précises. Cette fonction d'intermédiaire des échanges est une première étape pour être qualifié de monnaie, mais elle n'est cependant pas suffisante.

La première est que l'intermédiaire puisse être conservé sur de longues périodes. Un bien périssable, comme de la nourriture, peut donc difficilement servir de monnaie, quand bien même on pourrait s'en servir comme intermédiaire des échanges. En revanche, un métal comme l'or, qui met énormément de temps avant de se dégrader, est apte à servir de support pour de la monnaie. Cette fonction de réserve de valeur permet notamment de différer ses paiements.

Ensuite, l'intermédiaire doit servir d'unité de compte, dans le sens où il permet d'établir un système de prix qui donne de la valeur aux biens vendus ou achetés.

La monnaie face aux actifs (non-)financiers

modifierPour résumer, une monnaie est quelque chose qui sert à la fois d'intermédiaire des échanges, de réserve de valeur, et d'unité de compte. Le troc, quant à lui, n'a ni intermédiaire des échanges, ni réserve de valeur, ni unité de compte. Il est donc l'opposé total de la monnaie, ce qui fait qu'on vient de comparer la monnaie au troc en guise d'introduction. Mais entre la monnaie et le troc, il existe de nombreux instruments intermédiaires, comme l'or, les crypto-monnaies, et bien d'autres encore. Certains servent d'intermédiaire des échanges, mais sont de terribles réserves de valeur (les crypto-monnaies aux cours fluctuants sont de bons exemples), d'autres sont de bonnes réserves de valeur mais de piètres intermédiaires des échanges (actions, or, immobilier, autres), et j'en passe.

Le cas le plus simple est celui des placements financiers ou immobiliers qui servent de réserves de valeur, mais ne sont pourtant pas de la monnaie, comme les actions, les dettes d'états, les dettes d’entreprises, et j'en passe. De tels supports, qui servent de réserves de valeur sans pour autant être de la monnaie, sont appelés des actifs. Par exemple, un bien immobilier sert de réserve de valeur, dans le sens où sa valeur de revente a peu de chances de diminuer au cours du temps (même si cela reste possible en cas de crise immobilière). Mais l'immobilier n'est pas un intermédiaire des échanges : on n'échange pas des maisons pour s'acheter du pain.

Comme exemple d'actif, on pourrait citer l'or, qui est utilisé comme placement, comme réserve de valeur, mais qui ne sert plus d’intermédiaire des échanges. Si autrefois l'or était utilisé pour les paiements, ce n'est plus le cas aujourd'hui. Par contre, l'or garde une valeur relativement constante, ce qui fait qu'il est parfois utilisé comme placement (risqué, mais supposé protégé de l'inflation).

Les différentes formes de monnaie

modifierAu cours des âges, la monnaie a évolué de formes relativement simples à des formes de plus en plus complexes et abstraites. Il est donc utile de voir quelles sont les différentes formes de la monnaie, qu'il s’agisse des formes anciennes ou des formes que vous utilisez tous les jours. Et à ce petit jeu, il s'est passé pas mal de choses avant l'invention des pièces et des billets. Sans rentrer dans les détails, il est important de distinguer les monnaies historiques basées sur la valeur d'un bien (du métal, comme l'or, l'argent), des monnaies basées purement sur la confiance.Cette distinction permet de séparer les monnaies marchandise des monnaies fiduciaires. Détaillons cela, en commençant par la forme de monnaie la plus ancienne, puis en suivant par les monnaies fiduciaires.

Les formes historiques

modifierLa première forme de monnaie utilisait une marchandise particulière, comme le blé ou le sel, qui servait de monnaie : on parle de monnaie marchandise. Cet intermédiaire était souvent composé de biens consommables ou utiles : céréales, alcool, sucre, etc. Mais pour d'autres civilisations, cet intermédiaire était composé d'objets inutiles et sans valeur, comme des coquillages, des dents d'animaux ou des pierres. Par exemple, certaines tribus utilisaient de l'obsidienne, une roche volcanique noire et vitreuse.

Plus tard, les hommes inventèrent la monnaie métallique, composée de pièces de monnaies forgées dans un métal précieux comme l'or ou l'argent. La valeur des pièces dépendait de la quantité de métal précieux qu'elles contenaient. Les premières pièces en métal ont été réalisées par le roi de Lydie, Gygès, en 687 avant Jésus-Christ. Et ce fut le début d'une longue série, les empires romains et chinois commençant à utiliser de plus en plus de monnaie.

Ce système fonctionna longtemps, plusieurs siècles, avant de cesser. En effet, l'économie dépendait de la valeur de l'or, qui elle-même dépendait des stocks d'or. La quantité de monnaie en circulation dépendait des stocks d'or extraits des mines et gisements. La monnaie était donc une quantité relativement fixe, qui n'augmentait que très lentement avec les extractions des mines et gisements. La découverte d'un gros gisement d'or augmentait fortement la quantité d'or en circulation et faisait donc varier la valeur de la monnaie : la monnaie se dévaluait, elle perdait de sa valeur. Voilà une chose assez curieuse pour une construction sociale : dépendre d'un paramètre physique réel…

La monnaie fiduciaire

modifierPar la suite, cette contrainte fut progressivement relâchée : la valeur d'une monnaie ne dépendait plus de la valeur du métal qui composait la pièce. La monnaie fiduciaire correspond à l'ensemble des billets de banques et des pièces qui ne fondent plus leur valeur sur une quantité de métal mais sur la confiance que lui accordent ses usagers : si ceux-ci refusent d'utiliser votre monnaie, elle ne vaut plus rien. Lors de crises économiques particulièrement graves, certaines monnaies n'ont plus la confiance du public et les vendeurs refusent les paiements dans cette monnaie : soit une monnaie étrangère est utilisée, soit le troc reprend ses droits.

Mais outre les billets et pièces, d'autres formes d'argent existent. Quand vous allez à la banque, vous pouvez faire des transferts entre comptes bancaires, être payé sans recevoir directement l'argent et ainsi de suite. L'argent n'est alors qu'une simple fiction informatique, une somme mémorisée dans un ordinateur ou un livre de compte à l'intérieur de la banque. Cela correspond à l'argent sur vos comptes bancaires, par exemple. De telles formes de monnaies sont appelées des monnaies scripturales. Cette forme de monnaie est la plus importante de nos jours, au point de représenter 90 % de la quantité totale de monnaie en circulation dans la zone Euro, les espèces se limitant aux 10 % restants.

Les agrégats monétaires

modifierMesurer la quantité totale d'argent en circulation dans l'économie est assez compliqué. Il faut dire que cet argent peut être placé sur divers types de supports, qu'il s'agisse de comptes courants, de livrets bancaires, ou d'autres types de placements. Mesurer la quantité d'argent stockée ou en circulation est assez difficile, surtout quand on prend en compte la monnaie fiduciaire. Pour en faire la mesure, il existe plusieurs instruments statistiques, qui permettent de mesurer certaines formes de monnaies. Ils portent le nom d'agrégats monétaires. Ceux-ci sont définis par leur liquidité, à savoir la facilité à les utiliser dans les transactions. Les supports faiblement liquides sont difficiles à transformer en pièces ou billets, cette transformation pouvant prendre du temps. À l'inverse, les supports fortement liquides sont très simples à transformer en monnaie, la transformation étant très rapide. Voyons un peu dans le détail quels sont ces agrégats.

Les deux agrégats monétaires les plus simples sont appelés la masse monétaire et la base monétaire. Ils correspondent à deux concepts bien différents. La quantité totale de monnaie en circulation dans l'économie porte le nom de masse monétaire. Elle correspond à la monnaie qui peut circuler de main en main, celle qui peut servir pour les transactions. À l'inverse, la base monétaire correspond majoritairement à de la monnaie conservée par les banques, dans leurs coffres ou sur leurs comptes. Là où le public peut utiliser la masse monétaire pour les transactions, la base monétaire correspond à de l'argent dormant à l'intérieur des banques, ainsi qu'aux espèces en circulation.

La masse monétaire

modifierL'argent stocké sur des comptes à la banque est soit de la monnaie scripturale, soit des espèces qu'elle place dans ses coffres. Si vous avez déjà un compte bancaire, vous savez sûrement que certains comptes ne sont pas rémunérés : ce sont les comptes courants. L'avantage de ces comptes est que l'argent peut être retiré à tout moment, contrairement aux comptes d’épargne : l'argent de ces comptes peut être transformé en billets ou en pièces que vous pouvez retirer au distributeur. Dans la comptabilité nationale, la somme des dépôts, des pièces et billets forme de que l'on appelle l'agrégat monétaire M1.

En plus de ces comptes courants, vous pouvez avoir des comptes d’épargne qui sont rémunérés : tous les mois ou tous les ans, la banque verse des intérêts sur ces comptes. Cependant, la majorité d'entre eux demande que l'argent soit immobilisé durant quelques mois ou années et il ne peut pas être retiré à tout moment. La liquidité de ces comptes, à savoir la facilité de retrait, est donc inférieure à celle des comptes courants. Généralement, plus le taux d'intérêt est élevé, plus la liquidité sera faible. L'agrégat M2 prend en compte une partie de ces comptes d'épargne. Plus précisément, il prend en compte les comptes bancaires/livrets dont on peut récupérer le contenu en moins de 3 mois. Des livrets bancaires, tels les livrets A et autres supports à fortes liquidité, peuvent techniquement être considérés comme de la quasi-monnaie et font partie de cet agrégat. L'agrégat M2 prend aussi en compte les dépôts à terme, aussi appelés comptes à termes, tant que ceux-ci ont une maturité inférieure à 2 ans.

Enfin, il faut prendre en compte l'argent placé sur des fonds d'investissements monétaires, ainsi que d'autres formes d'investissement monétaire moins liquides et plus rentables. Typiquement, on pourrait citer les SICAV ou OPCVM monétaires, les certificats de dépôt, et les obligations/créances inférieures ou égale à deux ans. C'est le rôle de l'agrégat M3.

La base monétaire

modifierÀ côté de ces agrégats, on peut aussi citer la base monétaire, un agrégat assez difficile à appréhender, mais dont nous parlerons beaucoup dans certains chapitres de ce cours. Pour faire simple, c'est la somme des espèces en circulation et de l'argent que les banques conservent. Les banques peuvent décider de conserver leur argent sous deux formes : soit sous la forme d'espèces dans leurs coffres, soit sous la forme de réserves bancaires, aussi appelées dépôts banque centrale.

Ces dernières correspondent, comme leur nom l'indique, à l'argent que les banques commerciales conservent à la banque centrale. En effet, les banques peuvent choisir de déposer de l'argent à la banque centrale, sur des comptes courants dédiés. Elles s'en servent surtout pour y stocker de la monnaie électronique, le stockage de monnaie physique à la banque centrale étant tombé en désuétude. Les banques commerciales peuvent conserver des réserves à la banque centrale pour plusieurs raisons : parce qu'elles sont obligées par la loi d'y placer un certain montant, parce qu'il s'agit d'un placement intéressant en terme de rendement/sécurité, ou parce qu'elles le souhaitent pour d'autres raisons. Les réserves en question regroupent à la fois l'argent physique stocké dans les coffres de la banque centrale, et les dépôts sous forme électronique. Si on consolide le tout, on voit que la base monétaire est la somme des espèces, sous toutes leurs formes, pièces et billets, et des réserves bancaires.

- Base monétaire = Espèces + Dépôts électroniques à la banque centrale = Espèces en circulation + Réserves bancaires ( Espèces conservées par les banques commerciales + Dépôts à la banque centrale ).

Les taux d'intérêts

Pour rappel, les taux d'intérêts servent soit à exprimer le rendement d'un placement, soit à donner le coût d'un emprunt. Un emprunteur doit payer des intérêts mensuels ou annuels à la banque préteuse, alors que les placements sont rémunérés avec un intérêt régulier. La monnaie n'offre qu'un faible taux d'intérêt, quand celui-ci n'est pas tout simplement nul. Si la monnaie sur un livret d'épargne a un taux d'intérêt non-nul, ce n'est pas le cas pour des pièces et des billets. Mais dans tous les cas, le taux est très faible comparé aux autres instruments financiers (obligations, actions...). Ces taux d'intérêts ont une place particulièrement importante dans l'étude de la politique monétaire. D'ailleurs, nous verrons dans quelques chapitres que les banques centrales utilisent beaucoup le contrôle des taux d'intérêts pour implémenter leur politique monétaire. C'en est à tel point que les théories macroéconomiques actuelles sont presque exclusivement basées sur l'étude des taux et non sur l'analyse des agrégats monétaires ! Autant dire que nous aurons besoin de bien comprendre ce que sont les taux d'intérêts avant de poursuivre ce cours. D'où la présence de ce chapitre.

Les taux réels

modifierEn premier lieu, nous devons parler de l'influence de l'inflation, la hausse généralisée des prix, sur les taux d'intérêts. Rappelons que l'inflation est la variation en pourcentage du prix moyen : . Le taux réel est un taux d'intérêt corrigé de l'inflation, à savoir le rendement réel d'un intérêt quand on élimine l'effet de l'inflation sur le pouvoir d'achat. Nous allons d'abord commencer par voir quelle est sa valeur exacte, avant d'en fournir une approximation plus simple à utiliser.

La définition mathématique du taux réel

modifierPartons d'un exemple. Supposons que vous investissiez/épargnez une somme d'argent , rémunérée au taux d'intérêt . Ce taux n'est pas corrigé de l'inflation, ce qui fait qu'il est appelé le taux nominal. Vous toucherez, intérêt compris, la somme de : . Cependant, ce taux nominal est un mauvais indicateur du rendement réel, corrigé de l'inflation. En effet, rien ne sert d'investir à 2% si l'inflation est de 15%. Durant la durée de votre investissement, les prix ont augmenté au même rythme que l'inflation , à savoir qu'ils ont été multipliés par . Si on compare l'avant et l'après en termes de biens ou de services que l'on peut acheter, on a :

- Avant l'investissement : ; Après le versement des intérêts : .

Si on compare le nombre de biens que l'on peut acheter avant () et après (), on trouve que le rendement corrigé de l'inflation vaut :

Soustrayons 1 des deux côtés.

Notons que et faisons le remplacement :

Regroupons les deux termes à droite.

Puis simplifions :

L'équation de Fisher des taux d’intérêt

modifierL'équation précédente n'est cependant pas facile à utiliser. Heureusement, il existe une approximation particulièrement pratique, que nous allons démontrer dans ce qui suit. Pour cela, partons de l'équation précédente :

Reformulons-la comme suit et développons :

Soustrayons 1 des deux côtés de l'équation :

Si on part du principe que l'inflation et le taux nominal sont tout deux faibles, le terme peut être négligé, ce qui donne :

Dit autrement, le taux nominal est à peu près égal à la somme de l'inflation et du taux d'intérêt réel (corrigé de l'inflation). Cette formule vaut aussi bien pour les taux réels anticipés que les taux obtenus.

L'origine des taux d'intérêts

modifierLes taux d'intérêts ne sortent pas de nulle part et il est important de comprendre leur origine pour la suite. Plusieurs "théories" tentent d'expliquer cela et nous n'allons pas toutes les citer, certaines étant très techniques et dépassant le cadre de ce chapitre. Dans ce chapitre, nous allons voir les trois suivantes : la théorie des fonds prêtables, la théorie classique et la théorie de la préférence pour la liquidité de Keynes.

La théorie des fonds prêtables

modifier

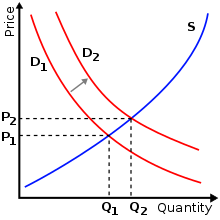

La théorie des fonds prêtables explique les taux d'intérêts par la rencontre de l'épargne avec les besoins des emprunteurs. Les emprunteurs et les préteurs se mettent en relation par l'intermédiaire des établissements de crédit, des banques, des caisses d'épargne, et tout autre intermédiaire financier. Les emprunteurs et préteurs échangent de l'argent, des liquidités, en échange d'une reconnaissance de dette (un contrat de prêt, une obligation d'état ou d'entreprise, peu importe). Dit autrement, il existe une offre de liquidités de la part des préteurs et une demande de la part des emprunteurs. Et la rencontre cette offre et cette demande entraîne l'apparition d'un prix d'équilibre, qui n'est autre que le taux d'intérêt, le "loyer" de l'argent.

L'offre de liquidités provient des préteurs, alors que la demande vient des emprunteurs. Cela parait intuitif, mais cela aurait parfaitement pu être l'inverse. Rappelons que déterminer qui est l'offre et qui est la demande implique d'étudier la variation des quantités en fonction des prix. Ici, il s'agit d'étudier comment emprunt et épargne évoluent en fonction des taux.

- Il existe une relation entre taux et montant des emprunts : des taux élevés rendent l'emprunt coûteux et défavorable, alors que des taux faibles le rendent plus sûr et plus rentable. La relation entre emprunt et taux est donc décroissante, ce qui traduit le fait qu'il s'agisse d'une courbe de demande.

- À l'inverse, la courbe qui relie épargne et taux est croissante, ce qui trahit le fait que c'est une courbe d'offre. En effet, les taux sont le rendement de l'épargne : plus ils sont élevés, plus l'épargne est intéressante. Des taux élevés vont alors inciter les agents économiques à épargner, quitte à réduire un peu leur consommation.

Maintenant, étudions ce qui se passe quand la demande ou l'offre varie, en commençant par la demande. Imaginons que la demande d'emprunt augmente, peu importe la raison. La courbe de demande est alors déplacée vers la droite, ce qui donne une augmentation des taux. De nombreux emprunteurs vont venir sur le marché des capitaux et une partie sera prête à payer des taux élevés pour leur emprunt. Les préteurs vont de préférence prêter aux agents qui acceptent de payer plus cher que les autres, le taux d'intérêt va donc augmenter. La situation est inverse si la demande d'emprunt baisse : la courbe de demande se déplace vers la gauche, de qui donne une baisse des taux. Ce qui se passe est que les préteurs n'ont pas d'autre choix que de prêter leur argent à des taux plus bas, le vivier d'emprunteurs à fort taux se tarissant.

Le cas où l'offre de fonds prêtables diminue ou augmente est assez similaire, avec cependant quelques différences notables. Une augmentation de ceux-ci se traduit par un déplacement vers la droite de la courbe d'offre, alors qu'une réduction donnera un décalage vers la gauche. Cela donne respectivement une baisse ou une hausse des taux. Prenons le cas où l'offre augmente. Le surplus sera alors prêté à de nouveaux emprunteurs. Vu que les emprunteurs à fort taux ont déjà étés servis par les fonds précédents, il ne reste que des emprunteurs à taux plus faibles sur le marché. Les préteurs n'ont pas le choix que de prêter à des taux plus bas et le taux ne peut que baisser. Une pénurie de fonds prêtables a l'effet inverse : l'épargne devenant rare, seuls les emprunteurs qui payent le plus cher seront servis. Ce qui se traduit par des taux élevés.

La théorie classique des taux d'intérêts

modifier

La théorie classique des taux d'intérêts peut être vu comme un cas particulier du précédent. Dans le cadre de la théorie classique, on suppose que la demande d'emprunt est une demande d'investissement, alors que l'offre n'est autre que l'épargne. Notez qu'on fait deux hypothèses : en premier, on confond investissement et emprunt, en second, on confond épargne et offre de fonds prêtables. Avec ces hypothèses, le modèle offre-demande devient un modèle où une demande d'investissement rencontre une offre d'épargne. Le prix qui découle de la rencontre offre-demande est le taux d'intérêt réel, non le taux nominal.

À l'équilibre, l'investissement réalisé est égal à l'épargne effective, du fait de la rencontre offre-demande. On a donc :

- , avec I l'investissement et S l'épargne (Savings en anglais).

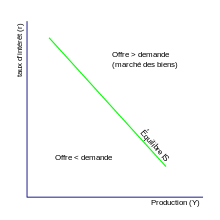

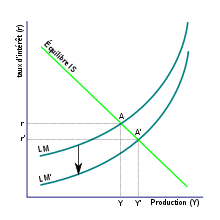

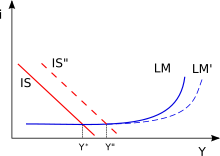

- Petite remarque : cette identité a donné son nom à la courbe IS (courbe Investment-Savings), que nous aborderons plus tard dans ce cours.

Il existe divers moyens de démontrer cette égalité, en utilisant des définitions comptables du PIB, mais elles posent quelques problèmes d'interprétation assez forts. Mais nous reparlerons de tout cela dans le chapitre sur le canal des taux d'intérêt.

Notons que ces deux hypothèses, à savoir les égalités emprunt-investissement et épargne-prêt, sont critiquables et ne sont valables que sous certaines conditions.

- Premièrement que tout emprunt soit utilisé pour financer un investissement. Ce n'est pas le cas en pratique : beaucoup de crédits accordés par les banques sont des découverts bancaires, des facilités de trésorerie ou des prêts à la consommation. Néanmoins, une portion non-négligeable de la demande d'emprunts provient de l'investissement des ménages, mais aussi des entreprises et de l'état : les entreprises achètent des machines ou des outils de production, les états empruntent pour des dépenses d'infrastructure, les ménages achètent des maisons (ce qui est une forme d'investissement), etc. Il n'est donc pas si stupide de confondre investissement et emprunt.

- Ensuite, il faut que les emprunts soient financés par une épargne préexistante , ce qui là encore est faux. On verra dans la suite de ce cours que toute l'épargne n'est pas prêtée par les banques, pour plusieurs raisons. Déjà, une partie est thésaurisée, ce qui veut dire qu'elle n'est pas placée dans les banques et est conservée sous forme d'espèce ou d'autres instruments. De plus, les banques doivent conserver une partie de l'épargne sous la forme de réserves bancaires, qui ne sont pas prêtées. Enfin, il faut aussi prendre en compte la création monétaire, la capacité qu'ont les banques à créer de la monnaie (ce qui fera l'objet de plusieurs chapitres futurs). Mais là encore, faisons abstraction de cela et oublions la thésaurisation et les réserves bancaires.

La théorie de la préférence pour la liquidité

modifier

La théorie de la préférence pour la liquidité de Keynes est une théorie assez complexe, que nous survolerons ici. Nous la détaillerons dans les chapitres de fin du cours, pour des raisons pédagogiques. Pour simplifier, cette théorie dit que les agents économiques font un arbitrage entre monnaie et autres actifs. Les agents économiques peuvent répartir leur richesse entre monnaie, obligations, actions, immobiliers et autres biens durables.

Par souci de simplicité, nous n'allons prendre en compte que deux types d'actifs : la monnaie proprement dite et les obligations. La monnaie ne rapporte pas d'intérêt (ou alors très peu), alors que les autres actifs peuvent verser un intérêt parfois important. En contrepartie, la monnaie est parfaitement liquide alors que les autres actifs ne le sont pas. Faire un virement est beaucoup plus facile que vendre un actif sur un marché boursier. Les agents font donc un arbitrage entre le fait de recevoir un intérêt et abandonner la liquidité de leur argent. Le taux d'intérêt est donc le prix à payer pour que les agents abandonnent la liquidité de la monnaie. En terme technique, il s'agit du coût d'opportunité de la possession de monnaie, à savoir le coût que l'on pourrait avoir si cette monnaie était convertie sous la forme d'actifs. Plus ce coût d'opportunité est élevé, plus les actifs sont favorisés par rapport à la monnaie.

Les ménages souhaitent détenir une partie de leur épargne sous la forme de monnaie, le reste étant sous la forme d'actifs rémunérés illiquides. La quantité de monnaie que les agents économiques souhaitent détenir est influencée par les taux d'intérêts. Si les taux sont élevés, les agents préfèrent conserver leur fortune sous la forme d'actifs, qui versent un intérêt. Mais si les taux sont trop bas, le rendement des actifs ne compense pas leur illiquidité et les agents vont préférer la monnaie. En clair, plus les taux sont élevés, plus les agents mettent leur argent dans des obligations et moins ils ont de monnaie. Si on trace la masse monétaire en fonction des taux d'intérêt, on voit que celle-ci forme une courbe, appelée courbe de demande de monnaie et notée . Pour résumer, la masse monétaire est une fonction décroissante des taux.

Sur le marché des capitaux, la demande de monnaie rencontre une offre de monnaie, qui n'est autre que la quantité totale de monnaie en circulation dans l'économie, la masse monétaire. Cette offre est fournie par la banque centrale, qui crée la monnaie quand elle le doit : c'est cette banque qui imprime les billets, fabrique les pièces, crée l'argent fiduciaire, etc. L'offre de monnaie de la banque centrale va donc rencontrer une demande de monnaie de la part des ménages et entreprises. À l'équilibre, offre et demande de monnaie sont égales : . Or, qui dit équilibre entre offre et demande dit prix, ici le prix qu'il faut payer pour obtenir de la monnaie. Ce prix n'est autre que le taux d'intérêt, ce qui lui vaut parfois le surnom de loyer de l'argent. Le croisement des deux courbes d'offre et de demande donne le taux d'intérêt en fonction de la quantité de monnaie créée par la banque centrale.

- Nous reparlerons plus en détail de cette théorie à la fin du cours, dans le chapitre sur la demande de monnaie.

Les liens entre ces théories

modifierIl faut noter que ces théories ont potentiellement des liens entre elles, mais ils sont encore débattus. Tandis que certains économistes voient ces théories comme des approches complémentaires, voire équivalentes, d'autres les pensent totalement incompatibles et irréconciliables. Une explication serait que le taux d'intérêt décrit serait différent pour chaque théorie. Pour rappel, il existe de nombreux taux d'intérêt dans l'économie : le taux directeur des banques centrales les taux de prêts bancaires, les taux de la dette d'état, et j'en passe. Ajoutons à cela qu'il faut aussi distinguer les taux réels et les taux nominaux, ce qui double encore le nombre de taux d'intérêt à prendre en compte.

L'interprétation qu'on retrouve dans beaucoup de livres d'introduction à la macroéconomie, est que les taux nominaux seraient déterminés par la théorie de la préférence pour la liquidité, alors que les taux réels seraient déterminés par la théorie classique et/ou celle des fonds prêtables.

Une autre interprétation serait que chaque théorie explique un marché différent. La théorie de la préférence pour la liquidité expliquerait les taux d'intérêt sur le marché monétaire, un marché où s'échangent des instruments financiers proches de la monnaie papier. Ce marché fait intervenir des prêts entre banques de courte maturité, des prêts de monnaie, des dépôts monétaires à la banque centrale, et quelques autres instruments financiers du genre. Nous reviendrons sur ce marché dans quelques chapitres, vous n'avez pas besoin d'en savoir plus pour le moment, si ce n'est que les taux sur ce marché sont adossés à des prêts à très court-terme : quelques jours, quelques semaines, quelques mois grand maximum. À l'inverse, le marché des fonds prêtables impliquerait des prêts de plus long-terme, comme les prêts bancaires, les prêts immobiliers, les achats de dette d'état, de dettes d'entreprises, etc. On aurait donc la préférence pour la liquidité pour les taux de court-terme sur les instruments liquides, et la théorie des fonds prêtables pour les taux de long-terme.

L'inflation

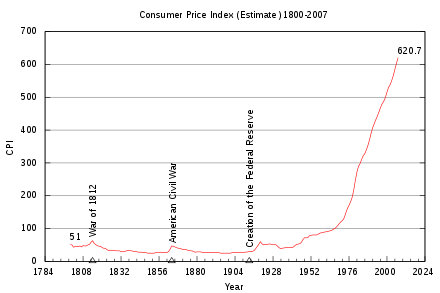

L'inflation est définie comme l'augmentation de la moyenne des prix. Cette définition possède quelques subtilités qu'il vaut mieux comprendre, pour éviter tout malentendu. Certains prix peuvent varier plus que d'autres, sans que soit un effet concret de l'inflation. Par exemple, de mauvaises conditions climatiques peuvent entraîner une hausse du prix des céréales. Mais ce n'est pas pour autant de l'inflation proprement dit : il s'agit simplement d'une variation sectorielle toute bête, qui ne présume pas de l'évolution des autres prix. En réalité, l'inflation est une variation de la moyenne des prix, au-dessus de laquelle les fluctuations sectorielles s'ajoutent. Pour résumer, l'inflation est la variation en pourcentage du prix moyen.

Il existe diverses méthodes pour mesurer la moyenne des prix : IPC, déflateur du PIB, mais nous n'en parlerons pas ici. À la place, nous allons nous concentrer sur deux choses : quels sont les effets de l'inflation sur l'économie, et quel est son taux optimal. Ces développements seront cruciaux pour les prochains chapitres. Ils permettront notamment de comprendre pourquoi les banques centrales tentent de contrôler l'inflation, mais aussi pourquoi ce rôle est dévolu à la banque centrale.

Les causes de l'inflation

modifier

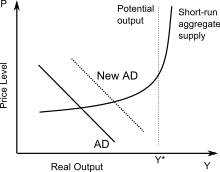

L'inflation ne sort pas de nulle part, et plusieurs raisons peuvent l'expliquer. Pour comprendre d'où vient l'inflation, il nous faut repartir du modèle de base qui permet d'expliquer l'origine des prix : l'offre et la demande sur le marché des biens et services. Au niveau macroéconomique, la description offre-demande est formalisée mathématiquement dans un modèle appelé modèle AD/AS, illustré ci-contre. Il est aujourd'hui remplacé par des alternatives plus crédibles, mais il est très adapté pour parler des causes de l'inflation, d'où son introduction dans ce chapitre.

Sur le marché des biens et services, les ménages dépensent une certaine somme d'argent, en échange de biens et de services produits par les entreprises. En clair : la demande des ménages acheteurs rencontre l'offre des entreprises vendeuses. La demande et l'offre sont représentées sur le graphique ci-contre par deux courbes. La courbe de demande totale de l'économie est supposée être une fonction décroissance : plus les prix augmentent, moins les ménages achètent. À l'inverse, la courbe d'offre est censée être croissante, convexe : plus les prix sont élevés, plus les quantités vendues augmentent. Le point d'intersection des deux courbes correspond au prix qui satisfait à la fois les acheteurs et les vendeurs, et les quantités vendues correspondantes. Tout mouvement du point d'intersection entraîne une variation du niveau des prix et/ou du PIB, ce qui se traduit par de l'inflation et/ou de la croissance. L'effet exact dépend alors de la forme respective des courbes de demande et d'offre.

Les trois origines de l'inflation

modifierIl y a plusieurs raisons qui peuvent déplacer le point d'intersection : un mouvement de la courbe de demande, ou un déplacement de la courbe d'offre.

- Un mouvement de la courbe de demande est ce qu'on appelle un choc de demande et entraîne une inflation par la demande. Elle traduit le fait que les ménages souhaitent acheter plus de choses, ce qui pousse les entreprises à augmenter leurs prix. Cette forme d'inflation est généralement causée par une augmentation des salaires et/ou une forte réduction du chômage.

- Un déplacement de la courbe d'offre est un choc d'offre, qui cause une inflation par l'offre. Ces chocs d'offre correspondent à une augmentation des coûts de production, que les entreprises doivent répercuter sur les prix. Mais il ne s'agit pas d'une augmentation localisée, circonscrite à une ou quelques entreprises, mais une augmentation globale des prix qui touche la majeure partie des entreprises et toute l'économie. Or, les évènements qui impactent toute l'économie sont généralement des désastres de grande ampleur : une grève générale prolongée, une crise financière, une guerre, une pandémie, un désastre naturel, ou toute autre cause du genre. Comme autre cause, on peut aussi citer une augmentation des prix du pétrole, des difficultés d'approvisionnement énergétique, etc.

Il existe une troisième raison, qui n'est pas immédiatement visible sur ce graphique : l’inflation est anticipée par les agents économiques et ces anticipations sont performatives. Quand les agents économiques anticipent de l'inflation, ils perdent confiance en leur monnaie et vont réagir pour se prémunir de l'inflation. Mais à l'échelle macroéconomique, la somme de ces réactions individuelles va justement induire de l'inflation, soit de l'inflation par la demande, soit de l'inflation par l'offre, soit les deux. Les anticipations de l'inflation vont donc se matérialiser d'elles-mêmes. Nous parlerons plus en détail des anticipations d'inflation dans le prochain chapitre.

Tout ce qu'il faut retenir est qu'il existe trois grandes causes à l'inflation : une augmentation de la demande (inflation par la demande), une augmentation des coûts de production globaux (inflation par l'offre), une inflation dirigée par les anticipations des agents économiques. L'expliquer mathématiquement demande de mettre les courbes de demande et d'offre en équation, à partir d'un modèle macroéconomique crédible. Mais sans même faire appel à ces théories, on peut dire rapidement ce qui détermine la demande et l'offre macroéconomique.

L'inflation par la demande

modifierLa demande dépend du revenu total des agents économiques : plus les gens ont d'argent à dépenser, plus la demande augmentera. Le meilleur moyen de doper la demande est d'utiliser la politique monétaire pour créer de la monnaie, ce que peuvent faire les banques centrales. La monnaie, une fois mise en circulation, atterrira dans les mains des agents, qui vont la dépenser pour acheter des biens et services. Cela va donc gonfler la demande et se répercuter en totalité ou en partie sur le niveau des prix. Une forte injection de monnaie dans l'économie va donc entraîner de l'inflation, sauf cas exceptionnels. Dans les grandes lignes, augmenter la quantité de monnaie dans l'économie a un effet stimulant sur l'activité économique et entraîne une augmentation du PIB et/ou de l'inflation. On dit alors que la politique monétaire est une politique monétaire accommodante. Par contre, restreindre la création monétaire freine l'économie : la croissance et l'inflation se font plus faibles. La politique monétaire est alors une politique monétaire restrictive. Les banques centrales actuelles utilisent indirectement la création monétaire pour atteindre leur cible d'inflation et/ou de PIB. La banque centrale utilise une politique restrictive si l'inflation dépasse une cible prédéfinie, alors que sa politique est accommodante si l'inflation est inférieure.

Un autre moyen pour donner de l'argent est d'utiliser la politique fiscale en baissant les impôts ou en augmentant les dépenses gouvernementales. Dans ce cas, c'est l'état qui va mettre de l'argent dans les mains de ses administrés, dopant la demande. Diminuer les impôts et augmenter les dépenses gouvernementales va stimuler la demande, ce qui lui vaut le nom de politique fiscale accommodante, par analogie avec la politique monétaire. L'inverse, à savoir une hausse des impôts et/ou une baisse des dépenses a l'effet inverse et réduit la demande. C'est ce qui lui vaut son nom de politique fiscale restrictive, parfois appelée politique d'austérité. Politiques fiscale et monétaire sont donc symétriques, l'une pouvant subvenir à l'autre. La différence principale est que la politique monétaire n'augmente pas la dette de l'état, ce qui fait qu'elle est privilégiée à l'heure actuelle. Mais sa transmission aux agents économiques est moins directe, ce qui fait qu'elle peut parfois se retrouver inefficace.

Les conséquences de l'inflation

modifierL'inflation a des conséquences assez variées, qui touchent aussi bien les grandeurs macroéconomiques que microéconomiques. À peu près toutes les variables exprimées en monnaie (euros/dollars/autres) sont touchées par l'inflation. Par exemple, les salaires ont tendance à suivre l'inflation, de même que les taux d'intérêts ou les taux de change. On doit alors faire la différence entre les salaires/taux corrigés de l'inflation de ceux qu ne le sont pas. Les premières sont appelées les variables réelles, alors que les variables non-corrigées sont dites nominales. Pour simplifier, les variables nominales sont généralement proportionnelles au niveau général des prix ou à l'inflation. Les variables réelles sont souvent appelées les variables à prix constants, alors que les variables nominales sont dites à prix courants. L'effet de l'inflation dépend alors de son effet sur les variables réelles, qui est bien moins intuitif que ce qu'on pourrait croire.

Dans ce qui va suivre, nous allons voir quels sont les effets de l'inflation sur l'économie. Nous n'allons cependant pas être totalement exhaustifs et allons seulement voir les effets les plus faciles à comprendre, à ce stade du cours. D'autres effets de l'inflation seront vus plus tard dans le cours, dans des chapitres ultérieurs. Par exemple, nous allons voir l'effet de l'inflation sur les taux de change dans des chapitres ultérieurs.

L'effet sur les salaires : une baisse temporaire du pouvoir d'achat

modifierSi on demande quels sont les défauts de l'inflation à une personne lambda, celle-ci dira que l'inflation cause une perte du pouvoir d'achat en rognant les salaires. C'est intuitif : à salaire égal, une hausse des prix réduit le pouvoir d'achat des salaires d'autant. Mais un économiste ne serait pas d'accord avec ce raisonnement. Dans la réalité, l'inflation fait monter tous les prix de l'économie, y compris les salaires et les taux d'intérêts (qui sont respectivement le prix du travail et de l'épargne). Une inflation égale à 5% fera certes monter les prix des biens et services de 5%, mais les salaires vont croître au même pourcentage. En clair, les salaires tendent à suivre l'inflation, même quand ils ne sont pas indexés à celle-ci. L'inflation et les salaires évoluent de la même façon, covarient exactement. L'inflation n’entraîne donc pas de perte de pouvoir d'achat des salaires, quand on regarde les moyennes macroéconomiques.

Du moins, ce n'est vrai que dans une certaine mesure. Les salaires n'évoluent pas immédiatement en fonction de l'inflation. Il existe toujours un petit délai entre une hausse des prix et la hausse des salaires induite. On peut toujours réduire ce temps de réaction en indexant légalement les salaires sur l'inflation. De tels dispositifs étaient autrefois utilisés dans de nombreux pays, mais ont été supprimés suite aux périodes de stagflation des années 1970 (une période où l'inflation élevée était associée à un fort chômage de masse, chose mal comprise à l'époque). De nos jours, les salaires sont réévalués moins fréquemment, et surtout sans trop de lien avec l'inflation. Mais les salaires tendent approximativement à suivre l'inflation, avec un peu plus de retard il est vrai. La perte de pouvoir d'achat induite par l'inflation est donc minime.

Un autre paramètre, beaucoup plus important, tient aux inégalités de salaires. En effet, les raisonnements précédents sont valables quand on regarde la moyenne nationale des salaires. Mais en fait, les salaires sont inégalement distribués. Et l'inflation n'a pas le même effet sur les employés qui touchent bas salaire et sur ceux qui ont un salaire élevé. En effet, les salaires élevés se rencontrent dans les secteurs économiques qui sont au plein emploi, ou presque. Par contre, les bas salaires sont le signe que l'emploi est dans un secteur loin du plein emploi, avec beaucoup de prétendants pour peu de postes. Les hauts salaires ont la capacité de négocier leur salaire et sont les premiers à toucher une augmentation, alors que les bas/moyens salaires n'ont pas de pouvoir de négociation suffisant. Or, lors d'une période d'inflation forte, les hauts salaires seront plus à même de se protéger de l'inflation par des hausses de salaire, voire d'en profiter, alors que les bas salaires verront leurs salaires stagner. L'inflation entraînera donc une baisse de pouvoir d'achat pour les bas salaires, alors que les hauts salaires verront plutôt leur pouvoir d'achat augmenter avec l'inflation. L'inflation entraîne donc un transfert de pouvoir d'achat des bas salaires vers les hauts salaires.

L'effet sur les taux d'intérêts

modifierRappelons que l'inflation et les taux réels/nominaux sont reliés par l'équation de Fisher, vue il y a quelques chapitres :

- , avec i le taux nominal et r le taux réel.

Vu que l'inflation n'est pas fixe, on peut se demander comment les taux nominaux et réels réagissent à ses variations. Par exemple, si l'inflation augmente, que va-t-il se passer au niveau des taux nominaux : vont-ils rester les mêmes ou augmenter ? Pour répondre à cette question, on peut dériver l'équation de Fisher par rapport à l'inflation, ce qui donne :

Tout dépend alors du terme , qui traduit la variation du taux réel en fonction de l'inflation. Globalement, il y a trois cas, que nous allons voir de suite.

Le cas le plus simple est celui où les taux réels ne dépendent pas de l'inflation. Cette hypothèse se traduit mathématiquement par la formule suivante , grâce à laquelle l'équation précédente devient : . Dit autrement, les taux nominaux varient de la même manière que l'inflation. Une augmentation de 1% de l'inflation se traduit par une hausse identique des taux nominaux, alors que les taux réels restent les mêmes. Mais ce cas simple n'est cependant pas vraiment réaliste. Il est valable sur le très long-terme, c’est-à-dire qu'il s'agit d'un comportement moyen sur de longues périodes de temps. En réalité, tout dépend de la manière dont la banque centrale fixe ses taux nominaux (et indirectement les autres taux nominaux dans l'économie).

Le second cas est celui où les taux réels sont influencés par l'inflation. C'est la situation courante dans les pays développés où la banque centrale influence les taux réels en suivant une sorte de règle assez stricte, appelée règle de Taylor, pour des raisons que nous expliquerons dans quelques chapitres. Pour faire simple, cette règle dit que les taux réels doivent varier dans le même sens que l'inflation : si l'inflation augmente, la banque centrale augmente les taux réels, et inversement pour une baisse. Pour cela, les taux nominaux doivent augmentent plus vite que l'inflation (même chose pour une baisse). Les variations des taux nominaux sont en quelque sorte plus amples que les variations de l'inflation. En clair, le taux nominal et le taux réel tendent tous deux à suivre l'inflation et à covarier avec elle. On a donc : , ce qui donne .

Le dernier cas est celui où les taux nominaux sont fixes. Une situation assez réaliste est celle où les taux nominaux tombent à 0. La banque centrale ne peut alors pas les baisser plus et on se retrouve avec des taux nominaux fixes. Une autre situation est celle où la banque centrale fixe les taux nominaux, mais ce cas est irréaliste comparé au précédent (pour le moment, aucune banque centrale n'a mis en œuvre une telle politique). Dans les deux cas, on a : , ce qui donne . Cela veut dire que les taux réels varient en sens inverse de l'inflation (le signe -) et dans les mêmes proportions (une variation de 1% de l'inflation entraîne une variation de 1% des taux réels).

L'effet sur les crédits : un allègement de certains crédits

modifierOn dit qu'une hausse de l'inflation allège le poids des crédits et emprunts, mais cela n'est pas forcément le cas. En réalité, tout dépend de l'effet de l'inflation sur les taux réels. Ce qu'on a vu précédemment sur les taux d'intérêts, s'applique aux taux d'intérêt des crédits. Ici, l'effet dépend de si la dette est à taux fixe ou à taux variable.

- Les dettes indexées sur l'inflation voient leurs taux nominaux covarier avec elle. Toute hausse/baisse de l'inflation entraînant une variation équivalente des taux nominaux, ce qui fait que les taux réels restent les mêmes.

- Les dettes à taux variables, c'est-à-dire dont les taux peuvent varier, voient généralement leurs taux varier selon la règle de Taylor. En clair, le taux réel covarie avec l'inflation, l'inflation faisant augmenter à la fois leur taux nominal et leur taux réel. Une hausse de x% de l'inflation entraîne une hausse supérieure à x% des taux.

- Les dettes à taux fixes sont elles rognées par l'inflation. Leur taux nominal est fixé une fois pour toutes et leur taux réel dépend alors des variations de l'inflation. Par exemple, si vous contractez un emprunt immobilier à 2% (nominal), une hausse de l'inflation réduira le taux réel, ce qui allègera le poids de votre crédit et facilitera son remboursement.

Pour résumer, une hausse de l'inflation aide donc les emprunteurs à taux fixe, défavorise les emprunteurs à taux variable et mais n'a pas d'effet sur les dettes indexées à l'inflation. L'effet macroéconomique des variations de l'inflation dépend donc des proportions d'emprunts à taux fixe/variable/indexés sur l'inflation. Difficile d'en dire plus, sauf à analyser la proportion de chaque type de dette dans la population et leur répartition selon les revenus ou le patrimoine. L'effet redistributif est difficile à déterminer et dépend surtout du système bancaire du pays étudié et de sa régulation.

L'effet sur l'épargne : la vraie-fausse euthanasie du rentier

modifierUne autre conséquence d'une hausse/baisse de l'inflation est son effet sur l'épargne. Intuitivement, une hausse des prix entraîne une baisse du pouvoir d'achat de l'épargne, si celle-ci reste constante. Sauf que ce n'est pas le cas en réalité. Tout dépend, encore une fois de l'effet de l'inflation sur les taux d'intérêts des placements. Il faut, encore une fois, faire la différence entre les placements à taux fixes et les placements à taux variables.

- Certains placements sont indexés sur l'inflation, ce qui fait que leurs taux nominaux évoluent avec celle-ci (dit autrement, leurs taux réels sont fixes). C'est par exemple le cas des obligations indexées sur l'inflation, mais aussi des actions ou de l’immobilier, dont le rendement/prix augmente en même temps que l'inflation, si ce n'est plus. C'est la même chose pour certains placements monétaires, assez rares il est vrai, dont les taux sont au minimum égal à l'inflation (en 2018, c'est le cas du Livret A, du LDDS et du LEP : leur rendement est au minimum égal à l'inflation, d'après la loi). Il va de soi que l'inflation n'a aucun effet sur ce type de placements.

- D'autres placements sont à taux fixes, à savoir que leur taux est garanti et fixé par la loi ou un contrat quelconque. C'est le cas par exemple des comptes à termes, dont les taux sont fixés lors de la signature du contrat et garantis par la loi. Pour ces placements à taux nominal fixe, une augmentation de l'inflation se répercute sur le taux réel. L'inflation est alors mauvaise pour l'épargnant à taux fixe, elle lui fait perdre son pouvoir d'achat. Ce qui est souvent résumé en disant que "l'inflation est l'euthanasie des rentiers" (affirmation que nous nuancerons par la suite). Mais précisons qu'il s'agit là de l'effet d'une hausse de l'inflation. Si l'inflation est stable, elle est prévue par les agents économiques, et les taux d'intérêts s'ajustent.

- D'autres placements ont des taux de rendement variables, qui évoluent dans le temps. Pour ces placements à taux variables, l'inflation tend à se répercuter sur les taux nominaux, sans toucher de beaucoup les taux réels. Les prix des logements à Paris ou le niveau du CAC40 sont là pour en témoigner... Pour ces placements, toute hausse de x% de l'inflation entraîne une hausse identique des taux d'intérêt qui compense la hausse de l'inflation. La réalité est plus complexe, les taux augmentant ou baissant plus fort que l'inflation : une hausse de 2% de l'inflation entraînera une hausse des taux de plus de 2%, et inversement pour une baisse.

Là encore, l'effet redistributif dépend de la proportion de chaque type de placement selon le revenu. Généralement, les ménages pauvres ou de la classe moyenne investissent en actifs sûrs, en placements monétaires qui sont les plus touchés par une hausse de l'inflation. À l'inverse, les ménages riches ont surtout des actions et de l'immobilier, qui sont protégés des hausses de l'inflation.

L'effet précédent est lié à une hausse/baisse de l'inflation, mais sa valeur absolue a aussi des conséquences. Plus l'inflation est forte, plus les agents sont incités à investir en actions et/ou immobilier, ce qui pourrait avoir un impact sur la croissance économique. L'inflation incite à investir non pas dans des titres de dettes sensibles à l'inflation, mais dans du capital productif (actions, immobilier, titres de propriété autres, ...). En clair, cela peut stimuler l'investissement sous la forme de capital, qui lui-même agirait positivement sur la croissance économique. Une telle chaîne "inflation -> investissement en capital -> croissance" porte le nom d'effet Tobin, du nom de son créateur, James Tobin. Pour l'anecdote, Tobin est l'économiste à l'origine de la fameuse taxe Tobin (souvent mal expliquée et mal comprise, mais c'est pour un autre cours), sans compter qu'il a créé un modèle de croissance monétaire qui modélise l'effet Tobin.

L'effet sur la monnaie : la taxe d'inflation

modifierLe cas le plus intéressant à étudier n'est cependant pas celui des rentiers, mais le cas général de tout un chacun, à savoir celui de la monnaie. Vu que son taux nominal est nul, son taux de rendement réel étant de . On peut voir l'inflation comme une taxe sur la détention d'espèces, qui touche surtout les ménages qui détiennent une grande partie de leur patrimoine sous la forme de monnaie. Il peut paraître bizarre d'utiliser le terme taxe, mais nous verrons plus tard dans ce cours que l'inflation est une source de revenus pour l'état. Et nous ne parlons pas seulement du fait qu'une hausse des prix signifie une hausse de l'argent récolté par la TVA ou d'autres taxes portant sur les prix. Nous verrons que la création de monnaie par la banque centrale, qui entraîne de l'inflation, est une source de revenus pour l'état. Mais ce sera l'objet d'un chapitre dédié à la fin du cours. Pour le moment, sachez juste que l'inflation entraîne une hausse des revenus réels de l'état par des mécanismes assez complexes.

Il ne faut pas croire que les ménages et entreprises ne réagissent pas à cette taxe d'inflation. Les ménages tentent de s'en prémunir en réduisant leurs encaisses, en dépensant immédiatement leur argent et en réduisant leur épargne de précaution. Cela entraîne l'apparition de divers coûts, appelés coûts de semelle (Shoe leather cost en anglais). Ce nom, d'inspiration comique, vient du fait que les voyages incessants à la banque lors des épisodes de forte inflation sont censés user plus vite les semelles des ménages. Il faut cependant noter que cette taxe d'inflation ne touche pas les placements rémunérés, ce qui incite les épargnants à placer leur argent, plutôt que de le laisser dormir sur un compte courant ou un livret faiblement rémunéré.

Les ménages "riches" ont peu de monnaie, en proportion de leur patrimoine, vu qu'ils préfèrent investir dans des actifs protégés de l'inflation. Par contre, les ménages modestes sont au contraire investis fortement en monnaie. Certains ménages n'ont même que de la monnaie, à savoir que leur épargne se résume à des comptes courants ou des livrets bancaires. Autant vous dire que les ménages pauvres sont les plus touchés par la taxe d'inflation, alors que les ménages riches y sont assez peu exposés. Cela peut paraître assez contre-intuitif, mais cela se comprend mieux avec quelques exemples. Prenons un ménage pauvre dont la seule épargne est un compte courant et un livret A : la taxe d'inflation va toucher tout son patrimoine. Par contre,ce n'est pas le cas pour un ménage riche qui a gardé 5% de son patrimoine en monnaie et le reste en actions et en immobilier. Seul 5% de son patrimoine seront impacté par la taxe d'inflation, les actions et l'immobilier étant exclus. Ce qui fait beaucoup moins, en termes de pourcentage, que le ménage pauvre. Pour résumer, la taxe d'inflation est donc une taxe fiscalement régressive, dont le taux diminue avec le patrimoine et les revenus.

L'effet sur l'investissement et la consommation

modifierUn autre point est que l'inflation modifie les comportements d'investissement, d'épargne et de consommation. Il est difficile de parler des comportements d'épargne/investissement sans parler des comportements de consommation, les deux étant liés. En effet, l'argent dépensé pour consommer est de l'argent qui ne peut plus être investi/épargné. Il y a donc un arbitrage permanent entre consommation et épargne. Du fait de ses effets, l'inflation modifie les comportements de consommation et d'investissement.

Concrètement, les ménages anticipent des hausses de prix et tendent à s'en prémunir en achetant à l'avance. Pour le dire autrement, ils réduisent leur consommation future pour augmenter leur consommation immédiate, ce qui revient à réduire leur épargne pour consommer plus. Les ménages surconsomment à court-terme, en achetant beaucoup de biens et services qu'ils n'auraient pas acheté sans inflation. Mais outre la surconsommation, les ménages peuvent augmenter leurs dépenses sans que cela se traduise par de la consommation immédiate. Par exemple, les ménages font des stocks de denrées dont le prix est censé grimper avec l'inflation. Typiquement, ils font des stocks de denrées alimentaires, d'essence, de savon, ou de tout autre biens durables. Il arrive aussi que les ménages spéculent en utilisant leurs stocks. Certains ménages achètent immédiatement des biens, pour les revendre plus tard, après que les prix aient montés.

Évidemment, l'augmentation de la consommation immédiate réduit les flux d’épargne, ce qui se traduit par un renchérissement des taux d'intérêt. Les entreprises devant payer plus pour attirer les investisseurs. Une entreprise qui a besoin d'emprunter devra fournir un rendement d'autant plus élevé que l'inflation est grande, les investisseurs n'étant pas bêtes et cherchant à se prémunir contre l'inflation. On a donc une surconsommation immédiate couplée à une réduction de l'épargne financière et des difficultés de financement pour les entreprises. Et les difficultés de financement des entreprises sont aggravés par le fait que les ménages cessent d'investir pour acheter des actifs non-productifs qui les protègent de l’inflation. Typiquement, les agents économiques vont délaisser les marchés financiers et les banques pour acheter de l'or, des métaux précieux, des cryptomonnaies. Les ménages délaissent les investissements productifs, dont les rendements sont grignotés par l'inflation, et leur préfèrent des actifs qui couvrent contre l'inflation (peu importe que cette couverture soit réelle ou supposée).

L'influence sur les impôts : des distorsions macroéconomiques

modifierL'inflation influence la perception des impôts par divers mécanismes assez contre-intuitifs. En premier lieu, elle réduit la valeur des impôts reçus par l’état. Il existe un certain temps entre le versement des revenus par les ménages, la perception des impôts et leur dépense par l'état. Et durant ce temps, l'inflation rogne la valeur des impôts perçus. Ensuite, les impôts portent sur des variables nominales, et non sur les valeurs réelles, ce qui peut poser quelques problèmes assez subtils, mais particulièrement importants.

Pour ce qui est de l'impôt sur le revenu, cela pose problème quand l'impôt est perçu par tranches. Dans ce cas, il faut que les seuils de chaque tranche suivent l'inflation pour compenser l'inflation et la hausse des salaires qui va avec. Si ce n'est pas le cas, des ménages qui étaient en dessous d'une tranche vont passer à la suivante, du fait de la hausse des salaires. Les salariés se retrouvent donc à payer des impôts en plus, alors que leur pouvoir d'achat n'a pas augmenté, ce qui réduit la progressivité de l'impôt. Si l'effet est marginal sur une année, il l'est beaucoup moins après quelques décennies. Songez qu'une hausse des salaires de 3% par an se traduit par un doublement en 24 ans... De manière générale, le phénomène a lieu pour tout seuil nominal qui sert dans le calcul des impôts, ce que soit pour le calcul des seuils ou plafonds des niches fiscales/tranches/autres.

Dans le cas des revenus du capital, cela entraîne une augmentation du taux d'imposition par rapport au taux réellement appliqué (celui définit dans la loi). Et si on tient compte de certaines déductions et réductions d'impôts, cela altère l'attractivité de certains investissements. Les niches fiscales deviennent nettement plus attractives que prévu, et les agents sur-investissent dans celles-ci. Il y a beaucoup d'autres effets de l'inflation sur la perception des impôts ou sur les investissements dépendants des taux d'imposition. Tout cela cause un manque à gagner pour l'état, qui doit être compensé d'une manière ou d'une autre, par une réduction des dépenses ou une augmentation des taxes. Et les effets sont très souvent assez larges, bien plus que pour la taxe d'inflation ou les autres effets. On estime que cela réduit les ressources fiscales de quelques pourcents, la valeur exacte dépendant du pays.

Les coûts de menu

modifierUn autre problème est que si l'inflation est vraiment forte, les prix doivent être mis à jour régulièrement par les entreprises. Cette mise à jour des prix n'est pas gratuite pour les entreprises, celles-ci devant changer les étiquettes, les menus, les catalogues, etc. De tels coûts de menu sont préjudiciables à la rentabilité des entreprises. Et il faut aussi parler de la mise à jour des salaires ou des taux d'intérêts.

Si l'inflation est vraiment forte, les entreprises doivent mettre à jour les salaires fréquemment (tous les mois ou tous les ans). Dans certains cas, les salaires peuvent même être indexés sur l'inflation. Dans les deux cas, cela a un coût pour les entreprises, qui cherchent à les minimiser le plus possible. Elles vont, par exemple, retarder les hausses de salaires ou en diminuer la fréquence. Cela fait que de nombreux salaires sont fixes à court-terme et ne sont pas réévalués en même temps que l'inflation, ce qui entraîne une baisse de pouvoir d'achat temporaire, compensée quand les salaires sont "dé-fixés". Cela a autant d'effets positifs que négatifs, mais cela entraîne une baisse temporaire du pouvoir d'achat des salaires.

La volatilité de l'inflation

modifier

Un autre point est qu'une inflation élevée est souvent une inflation fortement variable dans le temps. Cette volatilité de l'inflation favorise les entreprises financières, au détriment des autres. Plusieurs études estiment qu'une hausse de 10% de l'inflation augmente de plusieurs pourcents la part du PIB gagnée par les sociétés financières. En conséquence, l'inflation aide le transfert des ressources aux banques et organismes financiers. De plus, elle empêche les entrepreneurs et investisseurs d'estimer le rendement réel de leurs investissements.

Pour se prémunir contre une mauvaise anticipation d'inflation, les investisseurs vont anticiper le pire des cas, l'inflation la plus haute possible. Les investisseurs augmenteront les taux d'intérêts pour se prémunir contre le risque d'inflation. Cette hausse des taux entraîne une baisse de la production, par des mécanismes que nous aborderons dans quelques chapitres. Ce phénomène disparaît quand la banque centrale s'engage à respecter une cible d'inflation : les agents économiques s'attendront à une inflation égale à la cible, et ne négocieront pas une prime de risque liée à l'inflation. Les taux réels sont donc légèrement abaissés, favorisant la production.

Le taux d'inflation optimal

modifierComme on le voit, l'inflation a des effets divers et variés sur l'économie d'un pays. Difficile de savoir quel effet va l'emporter sur les autres, ni si leur intensité est vraiment appréciable. C'est pourtant ce qu'il faudrait savoir pour déterminer le taux d'inflation optimal. Le consensus est cependant en faveur d'un taux d'inflation suffisamment faible pour ne pas avoir d'effet négatif notable d'un côté, mais non-nul pour éviter une déflation de l'autre (la déflation est une baisse des prix, une inflation négative, aux conséquences économiques particulièrement fâcheuses - nous en reparlerons dans la fin de ce livre). Un taux autour de 1 à 3% ne semble pas trop éloigné du taux optimal, les banques centrales actuelles préférant un taux de 2%. Mais d'autres travaux, plus anciens il est vrai, sont en faveur d'un taux de 0%, voire un taux négatif ! Las, aucune réponse certaine n'est aujourd'hui disponible.

Pour ceux qui veulent des sources d'études portant sur l'inflation optimale, je vous conseille de lire le document .pdf suivant : The Reader's Guide to Optimal Monetary Policy, par Anthony M. Diercks.

La taxe d'inflation optimale

modifierLa taxe d'inflation permet de faire rentrer de l'argent dans les caisses de l'État, sans augmenter les autres impôts. Il s'agit donc d'une source de revenus pour l'état, qui est bien acceptée par la population car relativement invisible. Une hausse de l'inflation est plus facilement acceptée qu'une hausse des impôts sur le revenu ou de la TVA. La raison est que la taxe d'inflation est assez invisible, ses effets ne se voyant que si les prix ont vraiment augmenté, contrairement aux autres hausses d'impôts. Et surtout, personne ne s'imagine que l'état gagne vraiment beaucoup d'argent avec une inflation modérée.

Cependant, il y a un défaut à ce raisonnement. Tous les impôts causent des inefficiences microéconomiques diverses, de par leurs côtés incitatifs ou désincitatifs. La taxe d'inflation cause des distorsions, à savoir qu'elle modifie l'allocation des ressources (ici, la monnaie) par rapport à un équilibre optimal. On a vu plus haut que les agents économiques tentent par tous les moyens de réduire la taxe d'inflation, en se débarrassant de leur monnaie, que ce soit pour la dépenser ou pour l'investir dans d'autres actifs. Plus l'inflation est forte, plus les agents réduisent la quantité de monnaie qu'ils ont. On peut modéliser cela selon une relation entre taux d'inflation et demande de monnaie, relation décroissante. Sans taxe d'inflation, les agents détiendraient la quantité de monnaie optimale pour leur bien-être. Mais ce n'est pas le cas si la taxe d'inflation est positive : la taxe d'inflation modifie l'allocation de la monnaie dans l'économie, ce qui est source d'inefficiences (trop de dépenses ou d'achats d'actifs risqués, comportements microéconomiques sous-optimaux, influence sur le système bancaire et monétaire, ...). Naïvement, on peut en déduire que l'optimum est obtenu avec une taxe d'inflation nulle, qui ne cause pas de distorsions monétaires. Après tout, l'état dispose d'autres impôts mieux fichus pour financer ses dépenses, comme une TVA, un impôt sur le revenu, etc.

Mais c'est oublier que les autres impôts causent aussi des problèmes, liés au fait que les agents souhaitent limiter leur impôt au maximum. Tout impôt cause des distorsions et pas seulement la taxe d'inflation. Dans le cas où l'inflation cause moins de problèmes que d'autres impôts, plus problématiques, elle est à privilégier (et inversement dans le cas contraire). En somme, il y a un arbitrage coûts-bénéfices entre chaque type d'impôts, qui est extrêmement compliqué à analyser. Par exemple, l'inflation a beau être une taxe peu redistributive (et même fiscalement régressive), les autres impôts peuvent être pires (selon le pays ou le gouvernement). Comme autre exemple, si l'inflation modifie l'allocation de l'épargne des agents, une taxe sur le capital ou les dividendes mal fichue peut faire pire (ou mieux, tout dépend des taux, des assiettes, et de bien d'autres choses). Si on fait une synthèse de cet arbitrage entre inflation et autres impôts, on trouve qu'une taxe d'inflation faible mais positive a des avantages certains sans inconvénients majeurs par rapport aux autres impôts. Elle est bien perçue par la population, rapporte de l'argent à l'état, permet de réduire le poids des autres impôts, sans pour autant causer de distorsions majeures. Cela va dans le sens d'une inflation légèrement positive, mais assez faible, quelques pourcents tout au plus.

Un avantage spécifique à la taxe d'inflation est qu'elle taxe tous les détenteurs de monnaie, y compris les étrangers et/ou ceux qui le déclarent pas leurs revenus. Elle permet ainsi de taxer les activités illégales, comme la vente de drogue, qui ne payent pas d'impôts sur leur activité. De plus, elle taxe aussi des détenteurs étrangers. Par exemple, un ménage européen qui détient des dollars sera taxé par l'inflation américaine, sans même s'en rendre compte. Beaucoup de pays ont des réserves de dollars, que ce soit pour faciliter le commerce international, pour fixer leurs taux de change, ou pour d'autres raisons. Les états-unis, avec leur inflation à 2%, taxent ces réserves étrangères de dollars, ce qui leur donne un revenu fiscal assez important. C'est une source de revenus non-négligeable pour les pays dont la monnaie est beaucoup utilisée à l'étranger, comme les états-unis ou la zone euro.

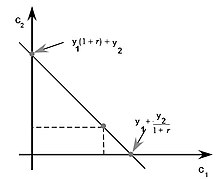

Le coût d'opportunité de la monnaie

modifierUn autre raisonnement, proposé par Milton Friedmann, veut que l'inflation optimale soit obtenue quand les taux nominaux sont nuls. Pour comprendre le raisonnement, il nous faut anticiper les prochains chapitres et parler de la demande de monnaie. Nous avions vu ce concept dans le chapitre précédent, mais dans le cadre de la théorie de la préférence pour la liquidité. Ici, nous allons parler d'un concept légèrement plus général, qui n'est pas spécifique à cette théorie. Pour rappel, c'est l'idée que la quantité de monnaie en circulation dans l'économie dépende des taux d'intérêt. Plus les taux sont élevés, plus la quantité de monnaie circulante est faible. Une manière simple d'expliquer cela est que plus les taux sont forts, moins les agents économiques veulent détenir de monnaie et plus ils la convertissent en dépenses et/ou placements financiers.

Pour détailler le raisonnement, il faut parler du coût d'opportunité de la monnaie. Celui-ci est la perte (ou le non-gain) qu'un agent a à détenir une quantité M de monnaie. En effet, l'agent pourrait faire autre chose de son argent et notamment l'épargner. Entre détenir de la monnaie qui ne rapporte rien (son taux nominal est de 0) et des instruments financiers qui versent un intérêt élevé, le choix est vite fait. Le coût d'opportunité ici correspond à l'intérêt perdu en ne plaçant pas l'argent, c’est-à-dire les intérêts . Le coût d'opportunité de la monnaie est donc égal à et plus il est élevé, plus la détention de monnaie est coûteuse par rapport aux autres options de placement. Avec des taux élevés, les agents vont se débarrasser de leur monnaie et la convertir en placements, réduisant la quantité de monnaie totale en circulation. Inversement, une baisse des taux fait que la monnaie va devenir plus intéressante, car elle garde l'avantage de la liquidité : elle peut être dépensée immédiatement, contrairement à des actions, des obligations ou de l'immobilier. Ainsi, plus le taux nominal est élevé, plus le coût d'opportunité de la monnaie est important, plus la détention de monnaie est coûteuse par rapport aux autres options, plus les agents s'en débarrassent, plus la masse monétaire diminue.

Il existe donc une relation entre taux d'intérêt et monnaie, appelée la demande de monnaie. Celle-ci dit est illustrée schématiquement dans le schéma de droite, mais on peut la mettre grossièrement en équation comme suit :

- , avec M la masse monétaire, i le taux nominal, r le taux réel et pi pour l'inflation.

On voit que pour un taux réel constant, l'inflation fait augmenter les taux nominaux, ce qui réduit la masse monétaire. La raison à cela est que plus l'inflation fait augmenter les taux nominaux, et donc le coût d'opportunité de la monnaie, ce qui fait que les agents convertissent leur monnaie en placements. Le schéma ci-contre montre que la demande de monnaie est maximale quand le taux nominal est nul.

Friedmann postula que le coût de détention de la monnaie devait être égal au coût de la création de cette même monnaie. Or, ce coût de création monétaire est supposé être nul, d'où un coût d'opportunité nul, ce qui implique un taux d'intérêt nul ! L'idée de Friedmann implique qu'avec un taux nul, les agents ne sont pas incités à biaiser leur détention de monnaie à cause de l'inflation, ce qui fait que les conséquences de l'inflation sont alors minimales, voire nulles. En clair, la politique monétaire optimale demande de garder un taux d'intérêt nominal nul, égal à 0. D'après l'équation de Fisher , cela signifie un taux d'inflation optimal négatif, égal à l'opposé du taux réel : . La banque centrale doit donc garder le taux nominal à zéro, ce qui est ce qu'on appelle la règle de Friedmann.

Mais de nos jours, on sait que cette règle n'est probablement pas optimale. Si on prend en compte d'autres effets de l'inflation, on se retrouve avec des frictions qui rendent la règle de Friedmann fausse, ou au moins approximative.

Les taux de change

La politique monétaire a un effet sur la quantité de monnaie et les taux d'intérêts, mais aussi sur les taux de change. Aussi, nous avons dédié un chapitre sur ceux-ci. Les taux de change ont de nombreux points communs avec l'inflation ou les taux d'intérêt. Le premier est d'être des variables dites nominales, qui dépendent du niveau général des prix. On peut en donner des valeurs dites réelles, qui suppriment l'effet de l'inflation ou des prix, et les taux de change ne font pas exception : on distingue le taux de change réelle du taux nominal. De plus, le taux de change et l'inflation sont tous deux influencés par des paramètres réels et par la politique monétaire et fiscale du gouvernement. Reste à voir ce que sont ces taux de change et d'où ils proviennent.

Le taux de change : définitions de base

modifierPour investir à l'étranger ou pour exporter/importer, tout agent devra échanger sa monnaie nationale contre de la monnaie étrangère : des euros s'échangent contre des yens, des dollars s’échangent contre des euros, etc. Mais pour que cet échange ait lieu, il faut obligatoirement un autre agent faisant l'échange strictement inverse : si j'échange 50 euros contre 100 yens, il faut un autre agent avec qui échanger, agent qui voudra échanger 100 yens contre 50 euros. Pour le dire autrement, l'échange de devises est un troc de monnaie, et non un achat ou une vente habituelle.

Le taux de change nominal et réel

modifierLe taux de change nominal est le prix d'échange de deux monnaies. Il définit combien il faut donner de monnaie nationale pour obtenir une unité de monnaie étrangère. Par exemple, si je dois donner 50 euros pour obtenir 30 yens, le taux de change est de 50/30 = 1,6666... De manière générale, le taux de change d'une monnaie nationale envers une monnaie étrangère est égal au rapport entre la somme de monnaie nationale qu'il faut dépenser pour obtenir unités de monnaies étrangères.

À toute variable nominale, il existe une variable réelle équivalente. Le taux de change ne fait pas exception. Le taux de change réel, noté , est la quantité de biens nationaux que l'on peut échanger contre des biens étrangers. En clair, une quantité de biens nationaux s’échange contre la quantité de biens étrangers. Ce qui donne :

On peut calculer ce taux de change réel en partant de la définition du taux de change nominal précédente. Il faut juste se souvenir que chaque somme d'argent est équivalente à une certaine quantité de biens multipliée par leur prix, ce qui donne :

Le taux de change réel vaut donc, par définition :

- , avec le taux de change réel, le taux de change nominal, le niveau général des prix nationaux et le niveau moyen des prix étrangers.

La dépréciation des taux de change nominaux et réels

modifierLe taux de change peut varier au cours du temps, que ce soit à la hausse ou à la baisse. Une baisse du taux de change porte le nom de dépréciation, alors qu'une hausse s'appelle une appréciation. Quelques calculs algébriques nous permettent de calculer les variations du taux de change, à savoir la dépréciation ou l'appréciation de la monnaie. Ces deux valeurs indiquent si le taux de change a augmenté ou diminué de 5%, de 2%, de 15%, etc. Cette variation en pourcentage est au taux de change ce que l'inflation est au niveau des prix. Ce taux de dépréciation de la monnaie nationale est égal, par définition, à :

- , avec e le taux de change.

Une dépréciation se traduit par une hausse des prix des biens importés : les biens et services deviennent alors plus cher dans la monnaie nationale. De plus, elle rend moins chères les exportations dans la monnaie étrangère, ce qui rend les biens exportés plus compétitifs à l'étranger par rapport aux biens domestiques. À contrario, une appréciation a les effets inverses : baisse des prix importés, mais exportations plus chères.

À partir de l'équation précédente, on peut calculer comment varie le taux de change réel en fonction d'une variation du taux de change nominal. En clair, on peut calculer la dépréciation du taux de change réel à partir de celle du taux de change nominal. Pour cela, partons de la définition du taux de change réel :

Prenons la variation/dérivée :

On applique la formule :

Divisons par q, ce qui revient à multiplier par :

Développons et simplifions :

La variation/dérivée d'un quotient se calcule avec la formule . Dans le cas présent, cela donne :

En simplifiant, on trouve :

Dans le terme de droite, le premier terme est la dépréciation du taux de change nominal, le second est l'inflation du pays étranger, et le troisième est l'inflation du pays domestique. On a alors :

On peut aussi reformuler cette équation comme suit :

On voit que dans le cas général, la dépréciation des taux de change nominaux est la somme de la dépréciation du taux de change réel et du différentiel d'inflation entre les deux pays considérés. Reste alors à savoir comment l'inflation interagit avec les taux de change.

Les régimes de change fixe et flottant

modifierL'équation précédente nous donne une égalité, mais elle ne dit pas dans quel sens les variables interagissent. Le fait est que cela dépend de comment le gouvernement gère le taux de change. Il peut le laisser flotter, c'est à dire varier suivant les vicissitudes des marchés, ou le fixer, c'est à dire agir afin de le maintenir constant.

De nos jours, la plupart des pays n'interviennent pas sur le marché des changes, ce qui fait qu'ils laissent les taux de change varier suivant les conditions de marché. On parle alors de politique de change flottant. Mais d'autres pays font intervenir le gouvernement et/ou la banque centrale pour contrôler les taux de change. Cela arrive dans beaucoup de pays émergents, qui dépendent beaucoup des importations. Dans ces pays, maintenir l'inflation sous contrôle demande de contrôler les prix des biens importés, et donc le taux de change. La banque centrale a alors pour objectif de maintenir les taux de change fixes, à une valeur qui maintient le prix des biens importés sous contrôle. On dit alors que la politique de taux de change est une politique de change fixe.

Fixer le taux de change nominal est possible si le gouvernement maintient son taux de change fixe par divers moyens légaux et macroéconomiques. Dans ce cas, l'équation précédente nous dit que la dépréciation du taux de change réel est égal au différentiel d'inflation entre les deux pays. Maintenir un taux de change réel fixe demande donc d'avoir la même inflation que l'autre pays considéré. Une conséquence de cela est que si deux pays s'accordent à maintenir leurs taux de change nominaux fixes, alors il faut de préférence que l'inflation soit identique dans les deux pays pour éviter une divergence exponentielle des taux de change réel. Mais ce cas est quelque peu problématique et assez difficile à mettre en place.